并购素来是企业快速建立竞争优势的有效途径,业内并购投资热度不减,LED业并购大戏持续上演。

近期并购案

乾照光电拟收购博蓝特半导体

9月16日晚间,乾照光电发布公告称,公司拟以发行股份及支付现金等方式收购浙江博蓝特半导体科技股份有限公司(以下简称“博蓝特”)控股权并募集配套资金。

2018年9月16日,乾照光电与徐良、刘忠尧、金华德盛通投资合伙企业(有限合伙)、金华博源投资合伙企业(有限合伙)、苏州宝思蓝投资管理合伙企业(有限合伙)5名博蓝特股东签署了《框架协议》,其中,三家有限合伙企业均为博蓝特的员工持股平台。

公告显示,博蓝特成立于2012年,是浙江省的企业,注册资本1.18亿元,经营范围为半导体照明衬底、外延片和芯片、抛光片、激光晶体、半导体器件、电子元器件、光电子器件、半导体照明检测设备、自动化设备和工业机器人的研发、生产、销售。

目前,乾照光电尚未披露拟收购博蓝特的股权比例及价格。不过,从公告来看,上市公司或意在全资收购:根据框架协议的内容,上述5名股东同意并承诺将积极促成博蓝特其他股东将其持有的股份转让给上市公司。

广东甘化拟购升华电源以切入军工领域

受制于公司原有的业务盈利能力减弱,广东甘化萌生了产业转型的想法。9月16日晚间,广东甘化披露的重大资产购买报告书草案显示,公司拟作价6.6亿元购买升华电源的100%股权,以此切入具有良好发展前景的军工领域。

具体来看,广东甘化拟通过支付现金的方式购买冯骏、彭玫、升华共创、升华同享持有的升华电源100%的股权,经协商,各方一致同意,标的资产的交易价格为6.6亿元。交易完成后,广东甘化将持有升华电源100%的股权,升华电源将成为广东甘化的全资子公司。

据悉,广东甘化原主要从事LED产业、生化产业和糖纸贸易业务。纵观广东甘化近年来的业绩表现并不理想,其中,自2004年开始广东甘化实现的扣非后归属净利润就开始处于亏损状态,截至2017年已经连亏14年。在业内人士看来,扣非后归属净利润更能反映一家上市公司主营业务发展情况,若公司在此财务指标上连续多年为负值,则说明公司主营业务发展情况并不太健康。

实际上,广东甘化的主营业务确实难言乐观。诸如,在LED产业方面,随着LED产业竞争不断加剧,中小厂商面临的经营环境愈加困难,广东甘化LED产业子公司德力光电由于企业规模较小,费用分摊较高,处于亏损状态,在此背景下对广东甘化的财务状况造成了较大负担。

在此情形下,广东甘化也开始剥离相关主业资产,其中,对德力光电的股权及相关债权进行了公开挂牌转让。在今年2月11日德力光电完成了工商变更登记手续,广东甘化不再持有德力光电股权,从而退出了LED产业。

此外,在纸张贸易业务方面,受宏观经济影响,造纸行业正处于去产能、调结构的转型期,呈低位运行态势,国内纸制品消费需求乏力,纸品市场已基本饱和,纸产品价格处于历史低位,根据市场环境变化,广东甘化逐步缩减纸张贸易总量,并于2017年下半年结束了纸张贸易。同时,在今年5月末广东甘化也停止了生物中心的生产。

在此基础上,为谋求新的盈利增长点,打造未来的核心竞争力,广东甘化将目光瞄准了军工领域,拟围绕军工领域积极、持续的实施产业转型和布局。

据了解,此次的拟购标的公司升华电源专业从事高效率、高可靠性、高功率密度电源产品的研发、生产和销售,服务于机载、舰载、弹载等多种武器平台。但升华电源去年实现的净利润出现了滑坡现象,并且今年1-4月实现净利润为亏损状态。具体来看,财务数据显示,在2016、2017以及2018年1-4月升华电源实现净利润分别约为2519.5万元、562.02万元以及-4890.34万元。

在升华电源业绩表现乏力的情形下,交易对方做出的业绩承诺也引起了市场的关注。交易对方预计升华电源在 2018 年、2019 年和 2020年实现的净利润分别不低于4000万元、5000万元、6000万元,补偿期内累积实现的净利润不低于1.5亿元。

而广东甘化也在报告书中坦言,升华电源自成立以来一直高度重视研发投入,但是作为资产规模相对较小的企业,升华电源资本规模及对外融资能力有限,而资金已逐渐成为制约升华电源发展的主要瓶颈之一。

广东甘化表示,通过上述交易,升华电源可以不断强化军品科研生产能力,有望借助公司资本平台的力量向军工电源领域内更高端的业务领域发展,打破国外垄断,为军工产业持续快速发展贡献力量。同时,公司亦切入了具有良好发展前景的军工领域,拓宽了公司未来的发展空间。

耐威科技子公司拟3亿元认缴产业基金,收购集创北方

近日,耐威科技(以下简称“公司”)发布公告称,公司全资子公司微芯科技有意向作为特别有限合伙人(SLP),认缴北京集成电路产业基金份额,意向认缴份额为3亿元人民币,用于北京集成电路产业基金拟受让北京集创北方科技股份有限公司(以下简称“集创北方”)的股权。

根据集创北方官方网站介绍,其为全球领先的显示控制芯片整体解决方案提供商,主要产品线包括全尺寸面板驱动、触控、指纹识别芯片、电源管理芯片、信号转换、时序控制、LED显示及照明驱动等,能够为客户提供TV、Monitor、Notebook、Tablet、Smart Phone以及可穿戴设备等不同产品屏幕的显示解决方案,同时拥有多种技术整合能力。集创北方在北京、上海、台湾和美国硅谷设有研发中心,并在深圳、合肥、美国等地设有办事处和子公司,客户包括京东方、华星光电、天马等国内面板行业的领军企业,以及利亚德、厦门强力等在LED显示领域颇具影响力的公司。

公告显示,北京集成电路制造和装备股权投资中心(有限合伙)为公司持股5%以上的股东,其执行事务合伙人为北京盛世宏明投资基金管理有限公司(以下简称“盛世宏明”),盛世宏明同时担任北京集成电路产业基金执行事务合伙人。

企业并购的目的

1)横向并购巩固核心竞争优势

2)纵向并购优化产业链

3)跨界并购寻找新的利润增长点

4)跨国并购可以更好走出国门,实现海外布局

2018年并购案不断

兆驰股份收购兆驰智能51%股权

1月10日,兆驰股份发布公告,公司同意控股子公司深圳市兆驰节能照明股份有限公司与顾乡女士签订股权转让协议,以自有资金人民币510.00万元受让顾乡女士持有的深圳市兆驰智能有限公司51%的股权。目的在于拓展业务范围,提升产品的市场占有率,进一步开拓下游市场。

德豪润达拟3亿购芯片厂股权,超30亿并购雷士照明境内制造业务

1月10日,德豪润达发布公告,公司拟以现金收购蚌埠华辰节能技术服务有限公司持有的LED芯片厂蚌埠三颐半导体有限公司13.7%股权,股权收购的价格为30,000万元。此次交易完成后,德豪润达将持有其82.193%股权,且本次收购将更加有利于公司LED倒装芯片项目的经营发展。

2月26日,德豪润达发布关于重大资产重组事项继续停牌的公告,并宣布交易标的为某LED照明制造资产。

3月26日,德豪润达披露了停牌的最新进展。并宣布本次重大资产重组的标的资产为雷士照明控股有限公司控制的在中国境内的制造业务及相关企业,具体包括但不限于惠州雷士光电科技有限公司。公司预计交易价格区间在人民币30亿-50亿之间,交易标的净资产约为人民币15-30亿元。

华灿光电16.5亿元并购案成功过会

1月24日,华灿光电发布公告称,公司重组方案经并购重组委审核获得有条件通过。2016年10月,华灿光电披露拟以16.5亿元对价收购从事MEMS产品的研发、制造与销售的美新半导体100%股权。在历时近一年半之后,国内微型电子机械系统(MEMS)行业首个大规模并购案完成了全部行政审批。

CREE斥资逾27亿收购英飞凌射频功率事业

3月6日,科锐(Cree)宣布投资约3.45亿欧元(约27.1亿人民币)收购英飞凌(Infineon Technologies)的射频功率(Radio Frequency Power)事业。科锐希望透过此协议为旗下Wolfspeed事业开拓更大商机。据悉,英飞凌射频功率事业在美国、大陆、瑞典、芬兰和韩国供应行动架构设备,在加州摩根希尔设有据点。

万润科技拟约4.6亿,控股两“双甲”企业

3月14日,万润科技发布公告,公司拟以现金方式收购广东中筑天佑美学灯光有限公司51.0248%股权和南京朗辉光电科技有限公司51%股权。据悉,两家公司都是国内优秀的照明工程设计与施工一体化公司,均拥有城市及道路照明工程专业承包壹级资质和照明工程专项设计甲级资质,俗称“双甲”。交易价共计约4.6亿元。通过本次收购,万润科技将进一步提升公司在LED照明方面尤其是城市及道路照明方面的市场竞争力。

雷士照明斥资17.6亿收购三家公司股权

3月19日,雷士照明发布公告,公司于2018年3月16日与香港罗曼国际有限公司订立买卖协议,将收购香港蔚蓝芯光贸易有限公司40%的股权,价值人民币3.15亿元。5月23日,雷士照明再宣布拟以5亿元收购罗曼国际所持蔚蓝芯光的余下60%股权。至此,蔚蓝芯光即成为雷士照明的全资附属公司。

5月23日,雷士照明宣布公司的全资附属公司珠海雷士拟收购张鹏所持有芜湖雷士的5%股权,收购代价为4500万元。鉴于蔚蓝芯光间接持有芜湖雷士85%股权,公司间接持有芜湖雷士10%股权;张鹏先生直接持有芜湖雷士5%股权,所以本次交易后,芜湖雷士也成为了雷士照明的全资附属公司。

此外,4月25日,雷士照明还宣布收购了一家照明公司,据公告显示,公司拟以人民币9亿元向Jadestone China High-technology Industry Investment Fund LP收购从事LED照明产品设计、制造及销售的怡迅(香港)光电科技有限公司100%股权。

据悉,以上几项收购均加快了雷士照明从制造型企业向渠道型企业的转型以及业务拓展。

NEC收购德LED显示系统供应商Squadrat

3月间,NEC Display Solutions宣布收购德国领先的LED解决方案供应商Squadrat,以扩大其显示技术产品组合,使之包含用于室内(小间距)和室外解决方案的完整LED业务体系。

欧司朗“豪购”四公司,布局新兴市场

2018年上半年,欧司朗豪气出手收购四家公司,全面布局新兴市场。

3月下旬,欧司朗收购Trilux集团旗下专注生产制造LED照明系统,以及用于以人为本的照明(HCL)的创新型控制器的百特其电子有限公司(BAG Electronics),力求加强其在电子元器件领域的领先地位。同时,双方达成一致并签署了含有最低销售量规定的战略性5年供货合约。该合约规定由欧司朗向Trilux提供灯具中使用的元器件。

5月3日,据官方消息显示,欧司朗通过全资收购Vixar强化了其半导体照明以及激光技术的业务组合。Vixar公司是美国VCSEL(垂直腔面发射激光器)专业技术领域的领军者,此项技术主要以其在移动设备身份识别上的应用为公众所了解,同时也能应用在医疗、工业和汽车领域,进行手势识别和距离测量。

同日,欧司朗还宣布收购美国特种照明公司Fluence Bioengineering,向智能植物种植解决方案的领域迈出了新的一步。Fluence的主要业务包括开发及销售用于蔬菜和药用植物种植的照明产品,其中基于欧司朗LED芯片的LED植物照明系统具有广泛的应用价值,尤其适合用于在城市地区发展垂直农业。

此外,5月16日,欧司朗的风险投资事业部Fluxunit收购了加拿大初创公司Motorleaf的部分股份,致力于发展高端温室技术,从而实现种植的智能化管理,进一步加码植物照明业务。

名家汇2.475亿元收购永麒照明55%股权

3月27日,名家汇公告称拟以现金方式收购徐建平、宁波永奥投资合伙企业(有限合伙)、宁波梅山保税港区承旺投资管理合伙企业(有限合伙)分别持有的浙江永麒照明工程有限公司28.325%股权、23.925%股权、2.75%股权,合计持有永麒照明55%股权,交易对价为24,750.00万元人民币。通过本次收购,名家汇在华东地区照明工程业务的市场占有率将大幅提升。

超频三收购两公司股权

4月12日,超频三发布公告,宣布公司正在筹划重大资产重组事项,拟以发行股份的方式收购浙江炯达能源科技有限公司49%的股权。此前,超频三已于2017年9月12日宣布公司同意以自筹资金127,500,000元收购黄海燕、陈书洁、杭州赢海投资管理合伙企业(有限合伙)持有的炯达能源51%的股权。由此可见,本次股权转让完成后,超频三将共计持有炯达能源100%的股权,继续加码LED照明业务。

6月1日,超频三再发布股权收购公告,公司拟通过云南省产权交易所产权交易平台公开竞价,以现金方式收购锡业集团持有的个旧圣比和实业有限公司49.5%股权,交易价为9,456.38万元。超频三表示看好新能源尤其是锂电池领域散热、热管理的市场机会,旨在横向延伸公司业务。

LG85亿“吃”下奥地利ZKW

5月初,据韩国媒体报道,LG电子已经以1.44万亿韩元(约合85.48亿元人民币)收购奥地利汽车照明公司ZKW,这是LG集团史上最大规模的并购交易。

据悉,目前,全球汽车照明市场主要由三家公司主导,ZKW、SL Corporation和Ichikoh。 随着LG电子收购ZKW,这家韩国电子巨头很快将成为汽车大灯的主要供应商。

富士康收购光鋐部分股权,布局Micro LED

5月间,富士康已从原股东可成科技(Catcher Technology)手中收购了LED外延片和芯片制造商Epileds Technologies(光鋐)公司7.32%的股权。业内人士指出,富士康此次收购背后的动机主要是Epiled的Micro LED技术,因未来发展Micro LED可能需要RGB三色LED磊晶/晶粒制造技术能力。

金莱特拟收购金祥立

5月3日,金莱特发布公告称,公司拟收购佛山市顺德金祥立电器有限公司100%股权。本次拟收购股权价格不高于1700万元。金莱特表示,本次交易将提高公司在家电行业的综合竞争力,包括灯具、灯饰及配件等产品。

昕诺飞收购中国城市景观照明企业磊明科技

5月14日,昕诺飞宣布已和深圳磊明科技有限公司签署了收购协议,将收购这家中国城市景观和建筑立面照明灯具及控制系统的制造商。通过这项收购,昕诺飞将旗下高端建筑立面照明产品和系统拓展至正高速发展的中端品类,进一步强化在中国体量巨大且快速增长的城市景观照明市场的领导地位。

长方集团拟不超7.41亿购康铭盛剩余股权

5月15日,长方集团发布收购股权的公告,公司拟通过支付现金方式购买李迪初先生及其一致行动人和康铭盛员工共计29名交易对方合计持有的康铭盛35.7454%的股权;并自股东大会审议通过本次交易之日起1个月内,以不高于每股15.65元的价格按股转系统规定的交易方式购买除前述29名股东外其他股东持有的康铭盛合计不超过8.3762%的股权。

经双方协商一致,35.7454%股权的交易价格为60,067.83万元,以及其他股东持有的不超过8.3762%康铭盛非限售股份的交易对价合计不超过1.41亿元,共计约7.41亿元。本次交易完成后,公司持有康铭盛的股份将从55.8784%提升至91.6238%-100.00%,全力聚焦离网照明。

睿博光电拟2亿元购三家公司股权

5月21日,新三板公司重庆睿博光电股份有限公司发布重大资产重组预案,公司拟向博迅工业(中国)发行股份购买其持有的正泽汽车60.00%的股权,同时以支付现金方式购买博奥实业持有的REBO(美国)40%的股权以及博迅工业(德国)100%的股权,全力布局汽车照明市场,初步约定本次交易价格为20,083.52万元人民币。

发力智能建筑,西门子收购美企Enlighted

5月间,据报道,西门子楼宇科技部门正在收购总部位于美国硅谷的Enlighted Inc.公司。这家公司是建筑智能物联网(IoT)系统的一家领先供应商,成立于2009年,在智能建筑领域取得了很大的成功,将先进的数字感应系统推向市场。

麦格纳砸17.8亿收购OLSA,扩大汽车照明业务

7月初,加拿大汽车零部件供应商麦格纳(Magna International Inc)宣布签订了一份协议,以近2.3亿欧元(约合17.8亿元人民币)收购意大利OLSA S.p.A.公司,以扩大其汽车照明业务,使其能够在全球关键地区设计并生产车辆前照灯、尾灯以及其它照明产品。

Varroc Lighting收购土耳其汽车公司

7月2日,全球领先的创新型车外照明系统供应商Varroc Lighting Systems宣布收购一家总部位于土耳其伊斯坦布尔的私营企业Sa-ba Automotive。通过本次收购,Varroc将增加车内外小型照明产品制造经验,其全球业务也将扩展至五大洲的17个国家。

瑞丰光电拟1.02亿收购唯能车灯51%股权

8月8日晚间,深圳市瑞丰光电子股份有限公司(以下简称“瑞丰光电”或“公司”)发布公告,公司于8月7日与珠海市唯能车灯股份有限公司(以下简称“唯能车灯”)及裴爱国(唯能车灯实际控制人)签署了《投资意向协议》,公司拟出资1.02亿元人民币收购唯能车灯51%股权。以此加速布局LED车灯领域。

企业并购的目的

1)横向并购巩固核心竞争优势

2)纵向并购优化产业链

3)跨界并购寻找新的利润增长点

4)跨国并购可以更好走出国门,实现海外布局

并购成败的关键

根据“懿德汇睿”相关报道,整合并购,是一次赌注巨大的赌博,其结果可能会导致“赔、平、赢“三种结果。

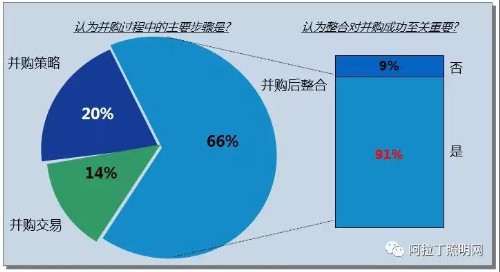

并购后整合-并购成败的关键因素

在并购后的一年磨合期内,从投后管理层面探讨导致“赔、平、赢”三种结果的原因,并从组织结构、业绩增长、子公司员工态度、以及母公司态度这四方面进行表述。

场景一 :赔

并购整合发生了, 但是:

1. 股东、被并购企业的管理和员工队伍心态消极,感觉到被忽略,关键员工离职

2. 业绩变化不明显,反而有些负面影响

3. 股东或决策者没有被说服如何向前或作出进一步决定

4. 管理层需要大量的工作来赢得支持和背书

场景二:平

并购整合发生了, 但是:

1. 股东、被并购企业的管理和员工队伍,以及客户都觉得没有什么大变化”

2. 业绩结果一般,与原来没有差别,增长潜力不明显

3. 股东或决策者:“继续走吧,我们等等看会发生什么”

4. 管理层需要大量的工作来赢得支持和背书

场景三:赢

并购整合发生了, 而且:

1. 股东觉得变革已经看到希望,认可管理团队的潜力

2. 员工团队士气高涨,保持创新动力

3. 业绩有增长表现,增长后劲明显

4. 股东或决策者:“管理团队很有能力将并购整合执行得不错,我们将继续投资”

5. 各方面的支持和认可,赢得更多增长机会。