7月22日,证监会核准了14家企业的首发申请,一路顽强奋战的欧普照明见到名列其中,这意味着其终于叩开了IPO大门。

按照《首发管理办法》要求,拟上市公司首发申请获得批准后,企业应在6个月内公开发行股票。外界猜测,欧普照明很可能在年底前正式上市。

根据上海证券交易所消息,7月29日,《欧普照明首次公开发行股票发行安排及初步询价公告》和《欧普照明首次公开发行A股招股意向书》已经发布,欧普照明证券代码为603515。

昨日(8月8日),欧普照明首次公开发行股票投资风险特别公告,公告指出,该公司首次公开发行不超过5800万股人民币普通股(A股)的申请已获得中国证券监督管理委员会证监许可[2016]1658号文核准。

经发行人欧普照明和本次发行的保荐机构(主承销商)中信证券协商确定,将于2016年8月9日(T日)分别通过上海证券交易所交易系统和网下申购电子平台实施,申购上限17000股,发行价14.94元/股,市盈率22.99倍。本次公开发行的股票为境内上市人民币普通股(A股),每股面值1.00元。全部为新股,不进行老股转让,发行股份数量为5800万股。回拨机制启动前,网下初始发行数量为4060万股,占本次发行总量的70%;网上初始发行数量为1740万股,占本次发行总量的30%。

据预估,欧普照明本次发行的募投项目计划所需资金额为81,067.59万元。若本次发行成功,预计发行人募集资金总额866,52.00万元,扣除发行费用5,584.41万元后,预计募集资金净额为81,067.59万元。

消息并称,本次发行网上网下申购于2016年8月9日(T日)15:00同时截止。申购结束后,发行人和保荐机构(主承销商)将根据总体申购情况决定是否启动回拨机制,对网下、网上发行的规模进行调节。回拨机制的启动将根据网上投资者初步有效认购倍数确定:网上投资者初步有效认购倍数=网上有效申购数量/回拨前网上发行数量。

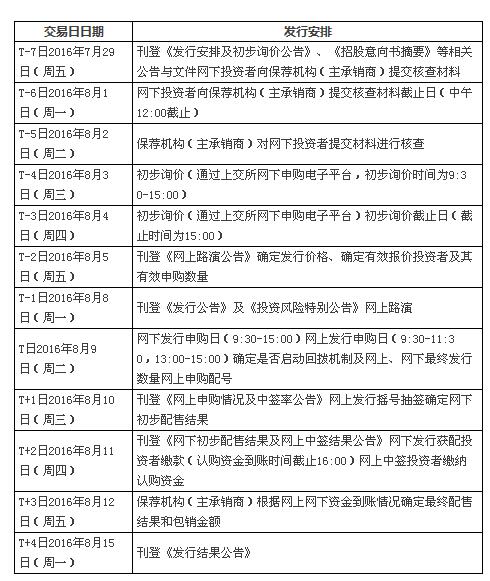

本次发行的重要日期安排情况

注: T日为网上网下发行申购日。上述日期为交易日,如遇重大突发事件影响本次发行,发行人和保荐机构(主承销商)将及时公告,修改本次发行日程。

根据规定,投资者只能选择网下发行或网上发行中的一种方式进行申购。所有参与本次网下询价、申购、配售的投资者均不得再参与网上申购。若投资者同时参与网下和网上申购,网上申购部分为无效申购。

主要股东情况

最近三年财务指标情况

资料显示,欧普照明成立于1996年8月,定位为专业绿色节能照明企业,主要从事照明光源、灯具、控制类产品的研发、生产和销售。现阶段公司的主要产品共分4大类,包括家居照明灯具、光源、商业照明灯具、照明控制及其他。欧普照明方面表示,此次的发行上市,欧普照明将迎来新一轮的跨越式发展,同时对公司实现未来发展规划有着至关重要的作用,主要体现在:为公司扩大规模化经营提供充沛的资金来源;为公司未来在资本市场的再融资建立了通道;增加公司对优秀人才的吸引力等。

通过上面两表格对比所反映欧普照明近年来营收和净利润的变化,可以看到其中尤以2014年销售净利率同比下滑幅度较大。对此,欧普照明方面表示,未来受市场竞争形势影响公司毛利率仍会有波动,公司在管理费用、营业费用等方面会继续加强投入,同时考虑高效照明产品补贴政策已经终止等因素,公司销售净利率有可能会出现下滑情形。