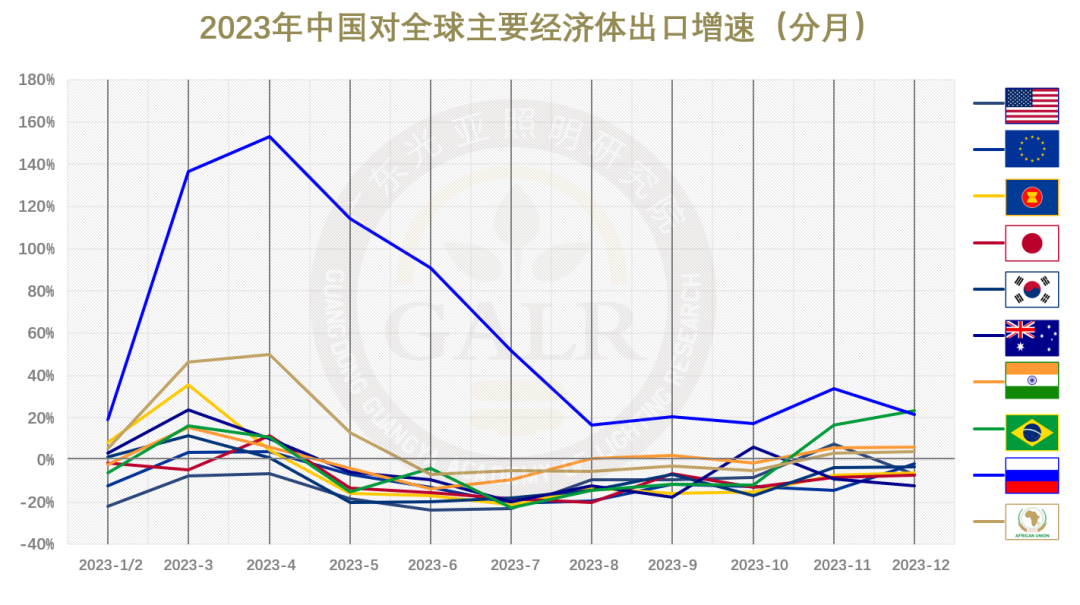

据海关总署统计,2023年我国货物贸易进出口总值41.76万亿元人民币,同比增长0.2%,但按美元计则为5.94万亿美元,同比下降5.0%。其中出口23.77万亿元,同比增长0.6%,按美元计则为3.38万亿美元,同比下降4.6%。

(点击查看大图)

(点击查看大图)

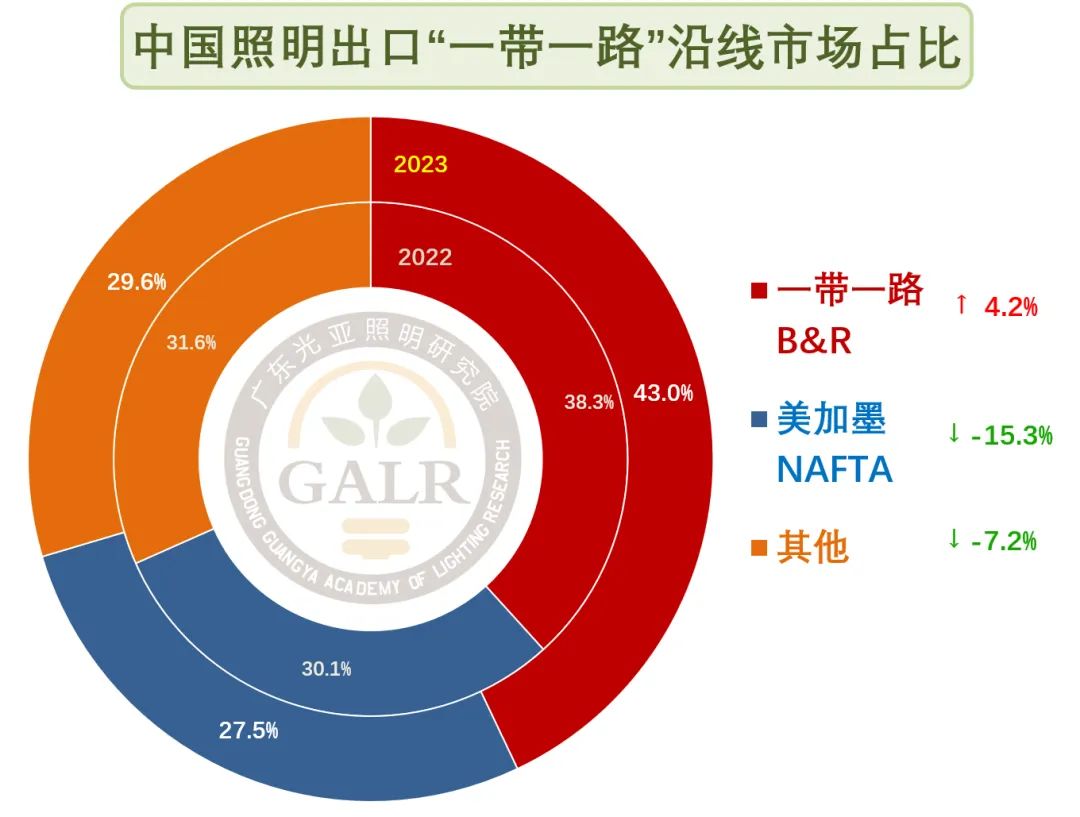

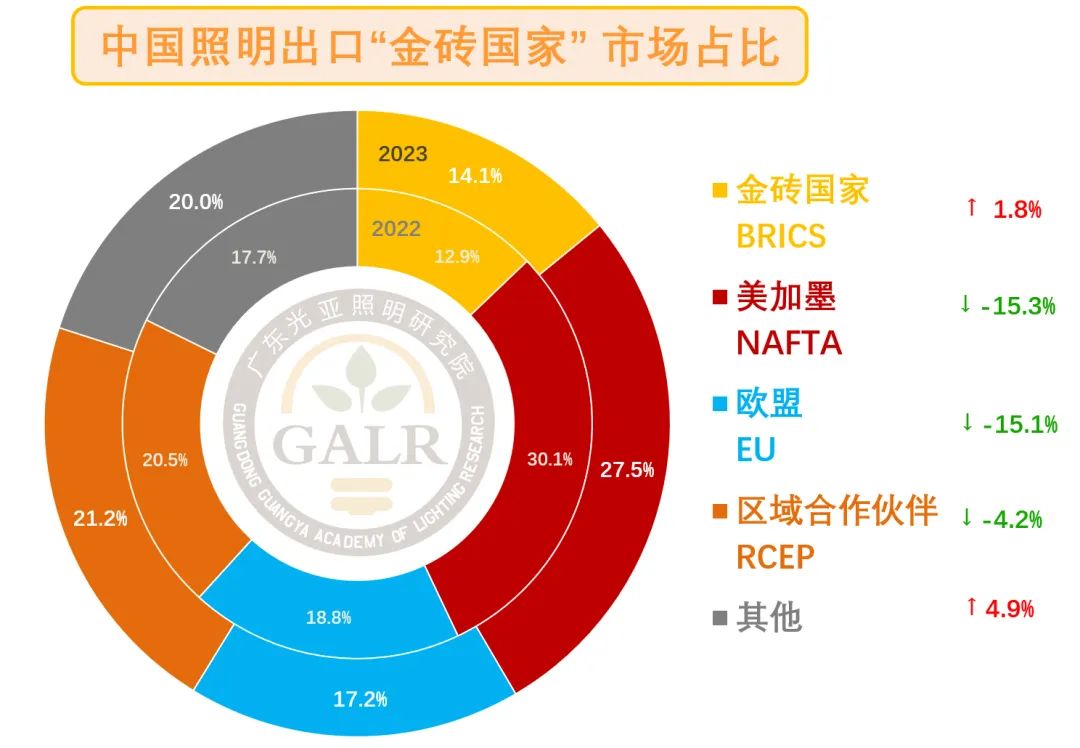

其中对新兴经济体市场的外贸增速显著高于整体,发达经济体欧美日韩成为拖累项。2023年,我国对共建“一带一路”国家进出口19.47万亿元,同比增长2.8%,高出整体增速2.6个百分点,占整体的46.6%,比2022年提升1.2个百分点。对拉美、非洲分别进出口3.44万亿元和1.98万亿元,分别增长6.8%和7.1%;但受日韩下滑影响,对RCEP成员国进出口为12.6万亿元,同比下滑2.7%;对欧美进出口分别为5.51万亿元和4.67万亿元,分别下降1.9%和6.6%;因地缘政治冲突延续,对俄出口继续一枝独秀,同比暴涨53.9%。

另外就是机电产品出口占比继续提升。2023年,我国机电产品出口13.92万亿元,同比增长2.9%,占出口总额的58.6%,比2022年提升了2.2个百分点。机电产品中,新能源汽车、锂电池和光伏是核心动能,此“新三样”产品合计出口首次突破万亿元大关,同比增长29.9%。汽车出口量达到历史新高的522万辆,同比大涨57.4%,出口额为0.72万亿元,同比暴增76.8%,是出口最强劲带动项。船舶出口亦表现强劲,2023年,中国船舶出口金额接近0.20万亿元,同比增长达28.6%。

(点击查看大图)

跨境电商蓬勃发展。据测算,2023年我国跨境电商进出口2.38万亿元,同比增长15.6%。其中,出口1.83万亿元,同比增长19.6%;进口0.55万亿元,同比增长3.9%。

2023年整体外贸形势如斯,面对海外需求放缓和全球供应链重构压力,虽然以美元计价的中国出口总值下降,但以人民币计价的出口总值仍保持正增长,占全球总出口的份额还是超过了疫情前的2019年,展现了较强韧性。但现下宏观经济形势已无法准确表达目前具体行业的真实状况。

一、整体情况

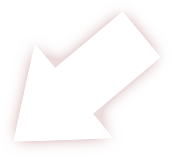

主要产品全年出口

(点击查看大图)

2023年全年,中国照明产品出口总额为582亿美元,同比下降7.2%,去年全年为627亿美元。其中LED照明产品出口额433亿美元,占整体出口额的74%,同比下滑6.2%,去年全年为461亿美元。(相关链接:数字化回顾2022中国照明之外贸篇)

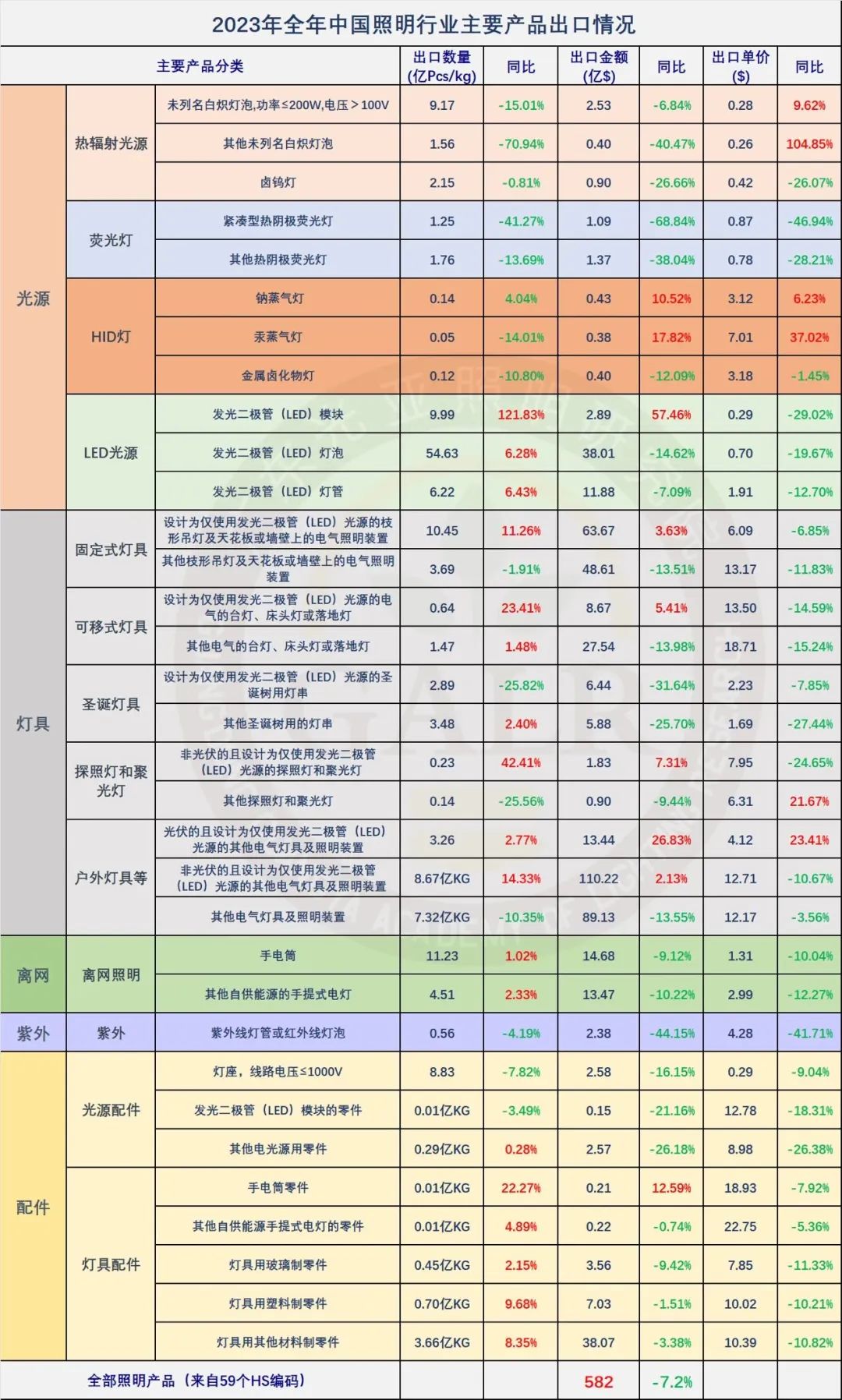

主要产品12月单月出口

(点击查看大图)

2023年12月份单月出口额为55亿美元,环比增长11.7%,前值为增长13.8%,连续两月环比增长;同比则与去年同期基本持平,前值为-7.0%,降幅连续两个月收窄并止跌。需要指出的是,去年同期的三季度,出口额已经开始步入负增长区间,因而持续的降幅收窄在一定程度上是对比基数收缩导致。同时2023年度后两个月外贸大盘有所边际回暖,起到一定带动作用。

后疫情时代,全球化重构来势汹汹,世界经济处于挣扎中是正在到来的现实,而外需减弱,贸易保护主义盛行及地缘政治冲突加剧则是长期制约。而目前的存量竞争阶段,照明行业不同市场、不同区域、不同领域的恢复节奏和力度都不尽相同,导致千企千面,预期差异大,各自感受判若云泥,这种局面也将长期存在。

光源产品

(点击查看大图)

从光源产品来看,结构性不平衡现象继续存在,传统光源特别是白炽灯和荧光灯产品下滑状况更为突出。2023年美国宣布禁售白炽灯等热辐射光源(相关链接:美拟禁售白炽灯等热辐射光源,LED机会几何?)以及欧盟发布的生态设计规则ErP以及12项RoHS授权指令进一步限制卤钨灯和荧光灯等传统光源的使用,使得热辐射光源和荧光灯产品在光源总量占比中进一步下降。

2023年,LED替换光源产品出口数量逾60亿只,同比增长6.3%,占整体比重已从去年同期的71.5%增至历史新高的79.0%,此消彼长之间,也意味着替换空间进一步压缩。通用照明光源出口总量仅余77亿只,在2022年已下降20%的基础上再度下降了4%。

分月

(点击查看大图)

分月来看,2023年全年可大致分为四个阶段(1-2月,3-4月,5-10月,11-12月)。

2023年开年低迷,其中1月出口额57.9亿美元,同比下降8.5%,2月则仅完成出口额23.3亿美元,同比大幅下滑达30.3%。至此,因疫情管控全面放开并经历了三年来首个不倡导“就地过年”的春节,1-2月出口额录得同比下降16.5%,创自2020年3月以来的新低。

3月,节后劳动力逐步就位,产能恢复日常水准,之前积压订单得到相应释放,因而单月数据大幅反弹39.7%。4月增幅减缓至8.7%,虽为连续两月正增长,但比之3月已大幅回调。3-4月的反弹,既有年前后订单因疫情和春节搁置而带来的周期错位,也有疫情之后照明企业纷纷迅速积极出海寻单抢单的成果。

5-10月则因外需特别是发达经济体收缩叠加产业链外溢分散等多重不利因素冲击,颓势显现,步入显著下行区间,且5-7月降幅逐月扩大,8-9月降幅有所收窄,但10月下滑幅度一度超过20%。

11-12月降幅随大盘边际回暖叠加低对比基数效应有所修复,但复苏动能仍弱。

分季度

(点击查看大图)

如图表所示,疫情三年可谓是行业出口周期紊乱阶段,2020年为先抑后扬;2021年几乎没有淡季,但因材料、物流、汇率等多重不利因素作用,有订单没利润;到了2022年则是没有旺季,外需收缩叠加库存高企使得订单都受到影响;2023年在前一年基础上进一步下滑,尤其本应为旺季的三四季度表现乏善可陈。

分季度来看,2023年第一季度依靠3月份的反弹修复了跌势仅下滑1.0%;但第二季度则进一步下探至-2.4%;第三季度同比下滑15.2%,录得自2020年一季度以来14个季度单季最大跌幅;第四季度降幅略有修复,但受10月拖累,录得9.4%的下滑。

二、分析解读

照明出口的几个现实:

1、照明行业外贸整体规模并非逐步回暖,而是下行收缩。之前持续增长的局面已经发生根本性改变,技术性增量方面,LED光源革新带来的产业红利已吃尽,特别是替换场景;市场性增量在外需疲软的情况下也遭遇瓶颈。

(点击查看大图)

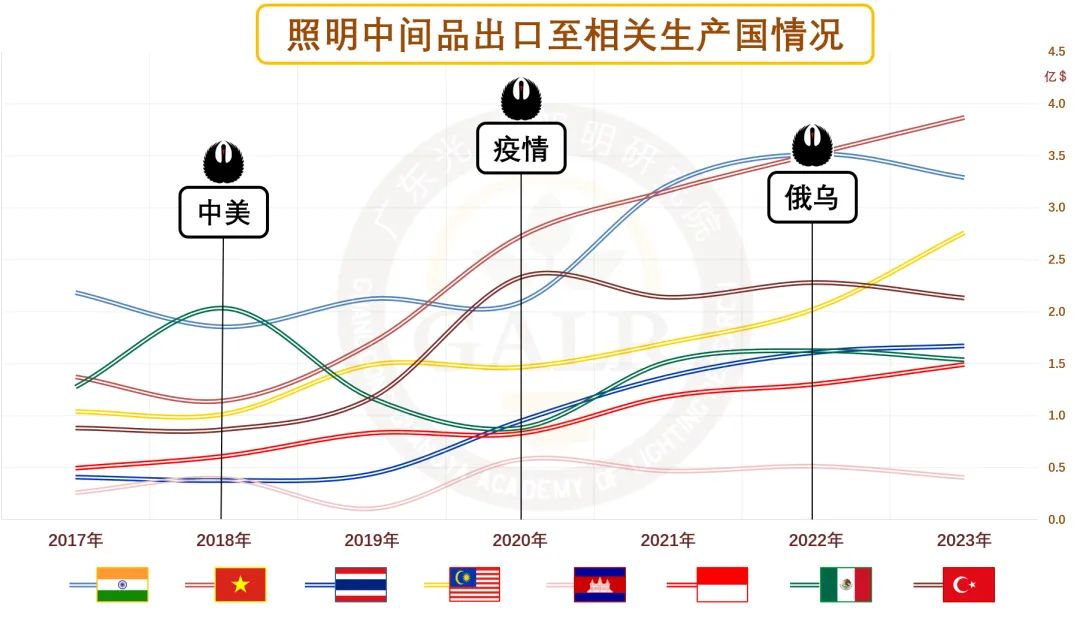

2、照明出口下滑的主要因素一个是外部特别是发达经济体需求萎缩,另一个是订单和产业链外溢。疫情的长尾效应和区域地缘冲突拖累全球经济复苏,叠加货币紧缩,通胀高企和高位库存等因素所导致的需求不足;欧美近年来奉行的“中国+N“政策和持续推动相关需求从离岸外包逐步转向友岸生产和近岸采购所导致的产业链逐步外溢。

(点击查看大图)

(点击查看大图)

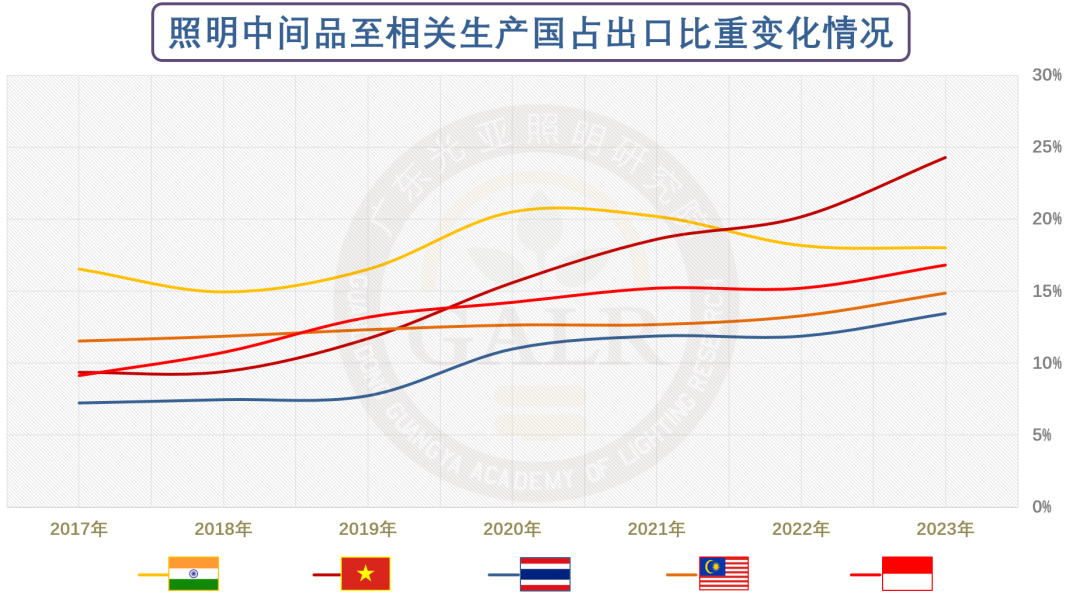

3、去年支撑整个出口额的通胀价格因素在今年也显著弱化,行业价格竞争再度狼烟四起,逾八成的产品类别出口均价同比下滑,给整体出口形势雪上加霜。

(点击查看大图)

4、供应端的产能结构性过剩。照明行业长期以来未能摆脱同质化低水平大规模的重复性生产,受需求端低迷的影响,目前行业更处于产能利用率不足的周期中,中上游企业产能利用率普遍徘徊在70%-80%,而下游成品企业的产能利用率平均仅为60%左右。这也是价格竞争的重要诱因之一。

5、产业链更齐全,复工复产更快的中国制造对外“转移替代效应”是疫情期间出口走高的重要原因。而今进入后疫情时代,相关制造国已全面恢复生产生活,加之生产本土化和供应链在地化趋势盛行,疫情前两年中国制造对其他生产国的“转移替代效应”逐步退潮,所占市场份额也将面临新一轮激烈竞争。

6、人民币一路贬值对出口的促进作用,无法根本性抵御外需不足以及供应链转移和分散对照明产品出口的抑制。

(点击查看大图)

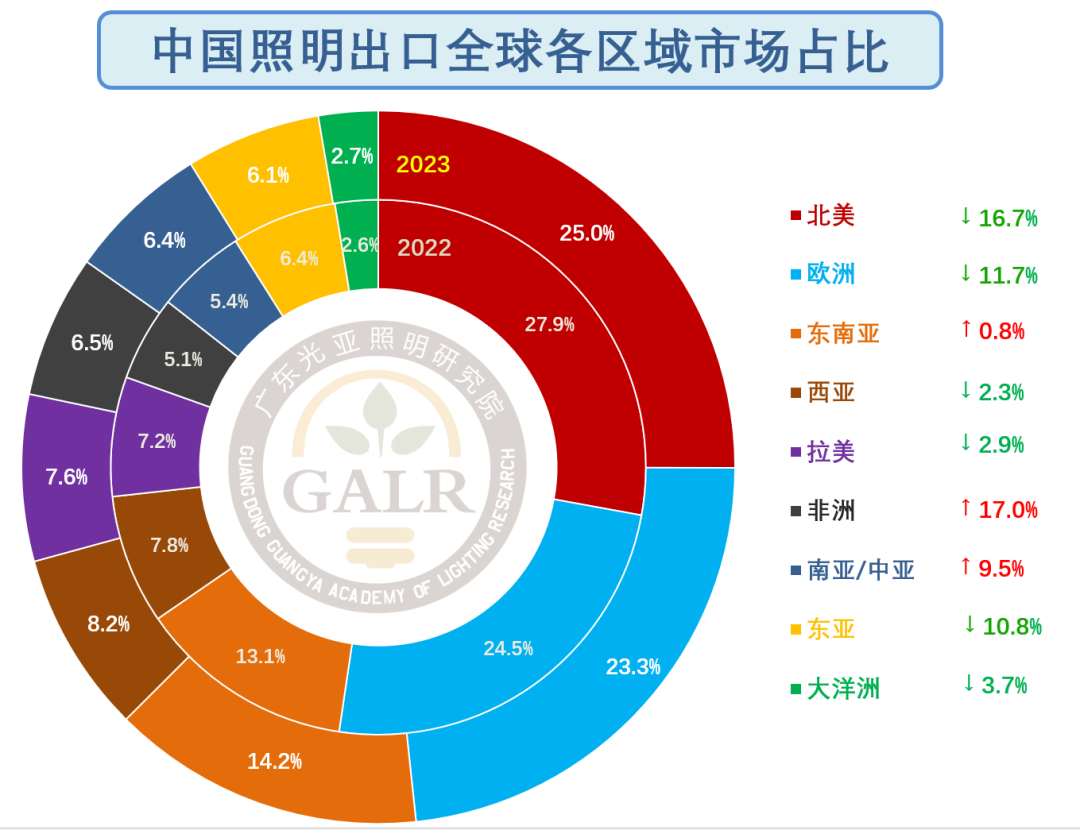

7、“东边日出西边雨”,从供需两端的状况来看,照明出口的“东升西降“已经成为一种必然的且难以逆转的趋势,虽然新兴经济体的增量可观,但仍不足以全面抵消欧美日韩等发达经济体下滑带来的影响。

(点击查看大图)

欧美日韩为代表的发达经济体所在的欧洲、北美和东亚市场均为两位数下滑,出口企业普遍感受欧洲比北美市场情况更差,但数据显示却正好相反,原因在于北美市场下滑还具有另外一个重要因素就是产业链外溢。

(点击查看大图)

我国对东盟、南亚、中亚、俄罗斯、非洲等“一带一路”及“金砖国家”概念的新兴经济体市场出口有所增长,但杯水车薪。

(点击查看大图)

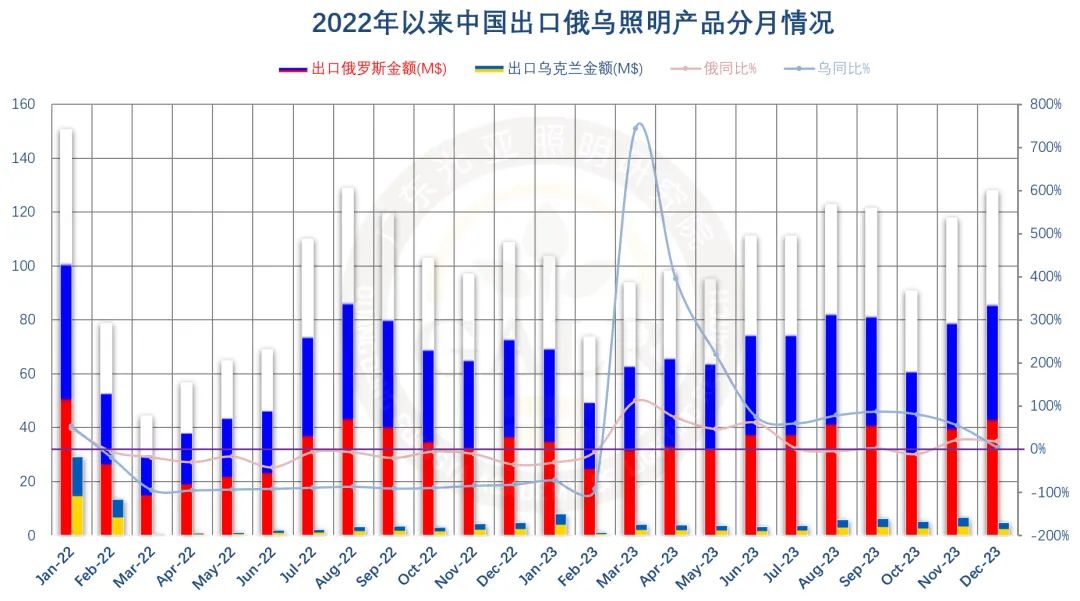

2023年我国照明产品对俄出口同比增长12.1%,增速比上半年有所收窄,但仍远好于欧洲其他大型经济体。结合之前的香港灯展、广交会、光亚展上的情况来看,来自俄罗斯的客商数量显著增多,体现出饱受欧美空前制裁的俄罗斯将更多无处投放的需求转向了我东方大国,也意味着中俄经贸关系进入全新阶段;随着战事进入僵持阶段,乌克兰进出口市场也在逐步恢复中,但目前对乌出口额仅为战前的两成左右,回归正常仍任重道远。

(点击查看大图)

8、“东方不亮西方亮”,东南沿海照明制造传统强省如广东、浙江、福建等今年表现相对低迷,但以其他一些非传统制造强省如新疆、内蒙古、黑龙江、广西等依托对中亚、俄蒙、东南亚的火热边贸,出口份额显著提升,但因体量差距甚大,无法弥补主要产区出口下滑带来的缺口。当然,需要指出的是去年同期因疫情边境时常关闭造成的低对比基数也是其大幅增长的重要原因。

(点击查看大图)

三、总结展望

本文作者

光亚照明研究院常务副院长兼首席研究员

中国城市科学研究会低碳照明研究中心副主任