截至2023年4月30日,中国照明产业链相关上市公司的2022年年报和2023年一季报相继出炉。本文采用了97家A股上市公司,4家H股上市公司和71家新三板上市公司等共计172家公司的报告业绩。尽量精准地提炼出其照明产业链相关的业务情况并做了相应排名,以供参考。

截至2023年4月30日,中国照明产业链相关上市公司的2022年年报和2023年一季报相继出炉。本文采用了97家A股上市公司,4家H股上市公司和71家新三板上市公司等共计172家公司的报告业绩。尽量精准地提炼出其照明产业链相关的业务情况并做了相应排名,以供参考。

01照明应用板块

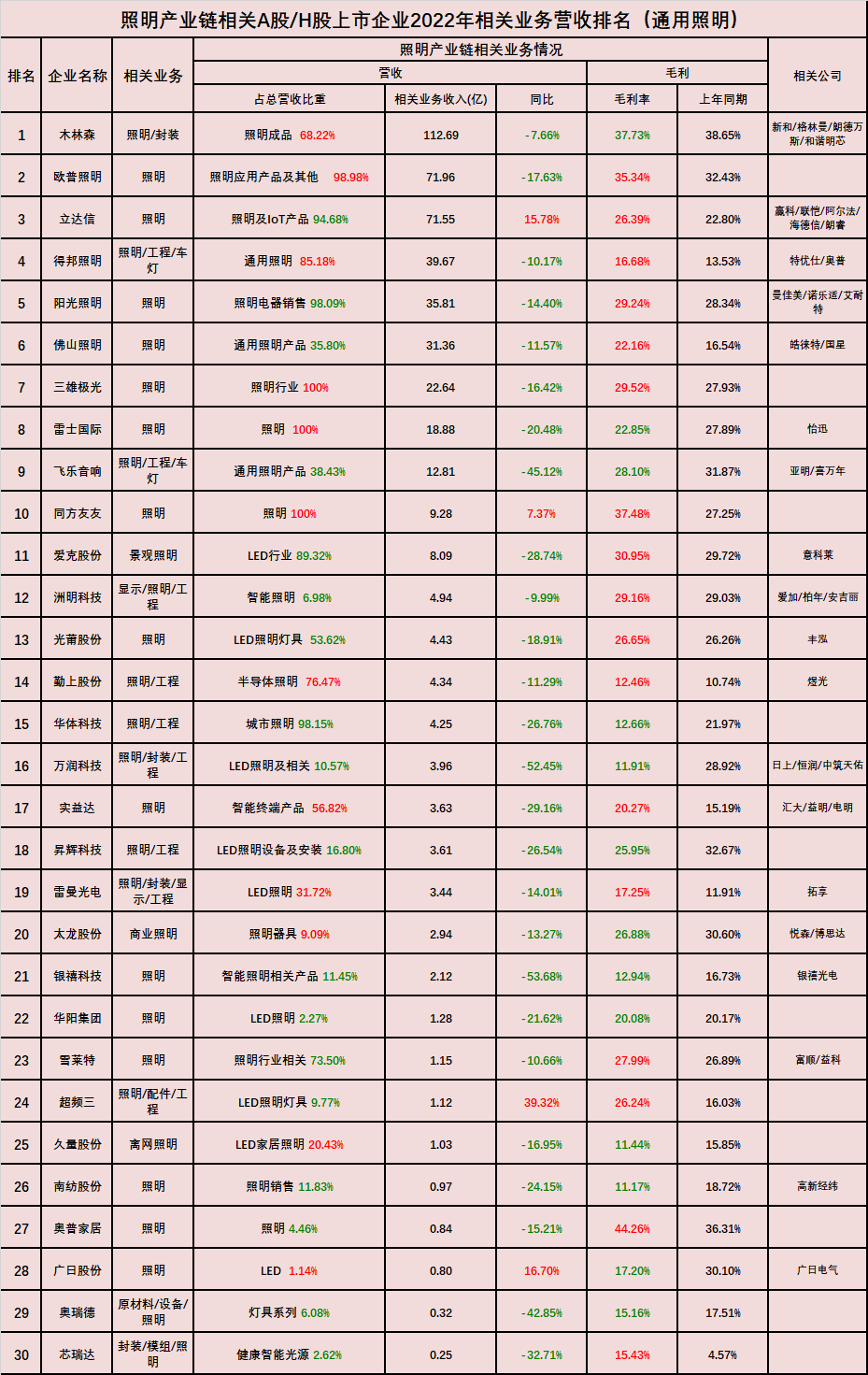

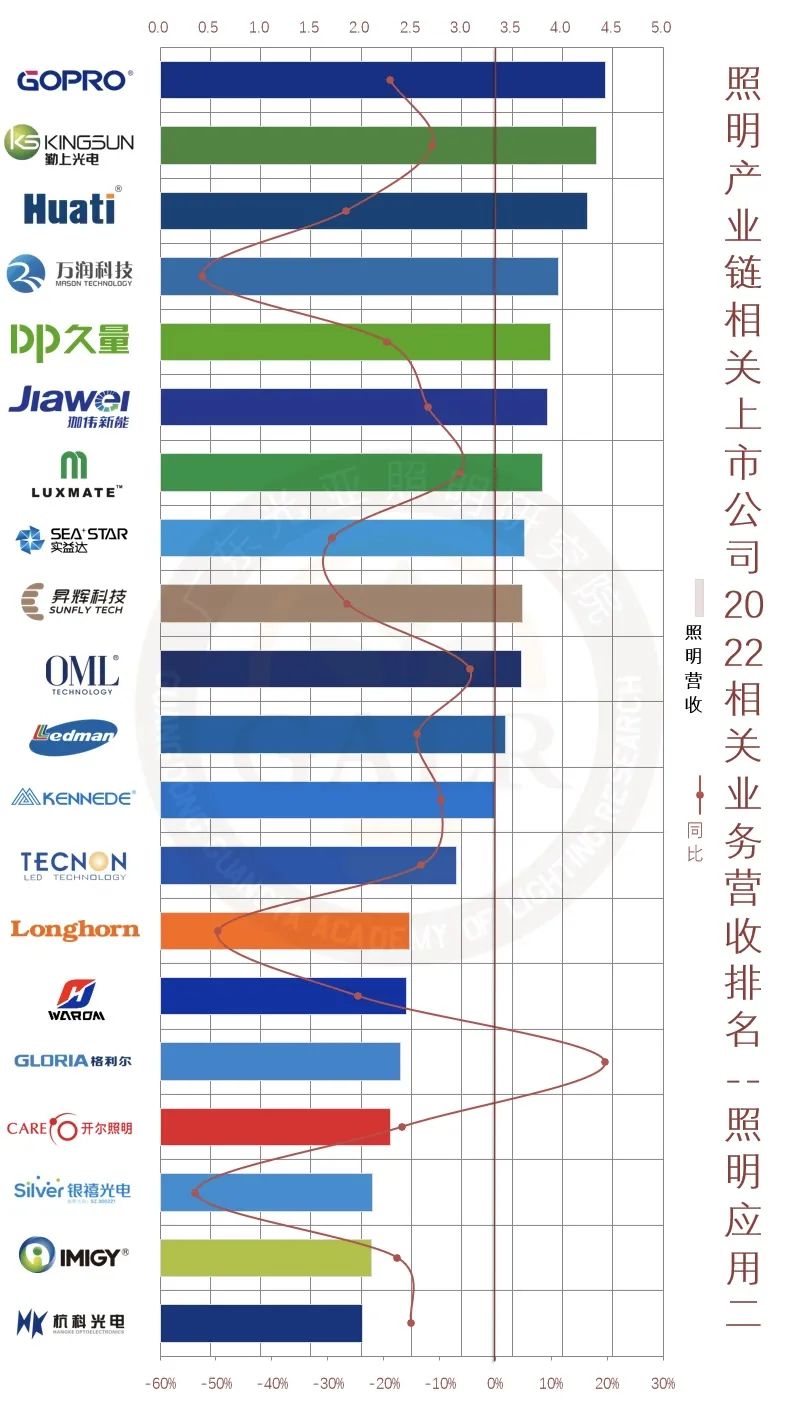

照明业务情况

*其中飞乐音响照明应用相关业务营收为半年数据。

2022年中国照明产业规模约6435亿元,同比下降5.4%。其中,面临外需市场下滑、贸易条件恶化、通胀和库存高企、疫情冲击供给和外部竞争加剧等多重压力的照明外贸2022年录得出口总额627亿美元,同比下降4.3%。照明内销则受疫情反复不断、房地产陷入低迷、就业与收入承压、消费信心不足、收入分化扩大等诸多因素制约,全行业共完成约2250亿元的国内销售额,同比下降13.5%,比外销情势更为惨淡。

通用照明板块30家A股/H股上市公司,其2022年营收规模合计超过367亿元,同比平均下滑17.11%,仅4家企业取得同比增长,却有高达80%的企业两位数下滑。原因也不外乎疫情反复拖累经济复苏、主要经济体货币紧缩政策、通胀高企和经济衰退带来的需求收缩,叠加欧洲能源危机和供应链瓶颈对增长的持续抑制,还有中国制造对外的“转移替代”效应弱化等。

好的方面则是,全年美元升值、原材料和海运费价格冲高回落,使得相关上市公司的毛利率得到了不同程度上的修复。通用照明板块30家A股/H股上市公司相关业务平均毛利率为23.38%,提升了0.2个百分点。

特种/离网板块中,近年来一直保持增长的特种照明代表海洋王和华荣去年也因受到疫情反复扰乱供需、下游行业采购模式调整等各方面因素的影响,业绩下滑。

照明板块43家新三板上市公司情况与A股相仿,其2022年营收规模合计近54亿元,中位数则不足0.5亿元,体现了新三板企业多为小微型照明企业的现状,其中仅28%企业录得增长,但同时有60%的企业毛利率提升。

照明业务总排名(前40家):

照明应用业务前40名营收为470亿元,仅占整个照明产业规模的7.3%,产业集中度依然偏低。未来存量竞争时代的有限需求将向着有供应链掌控能力,在技术、市场、品牌、渠道等方面具备核心竞争力的优质产能上去集中,相信产业集中度将会稳步提升。

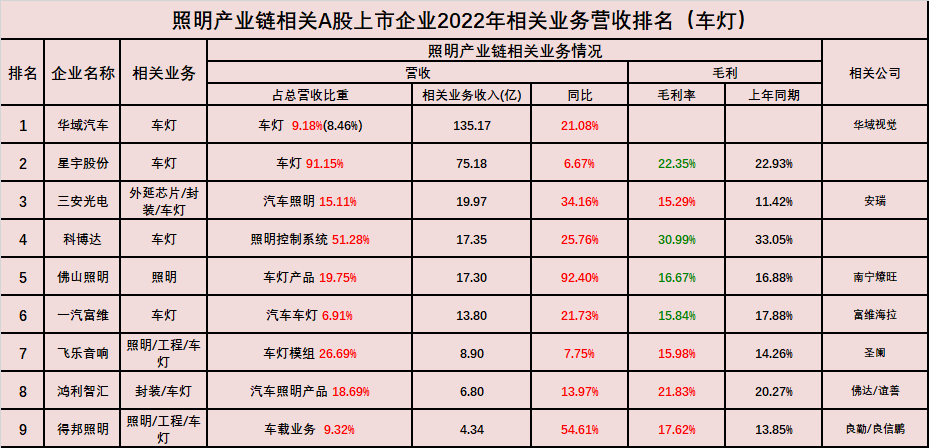

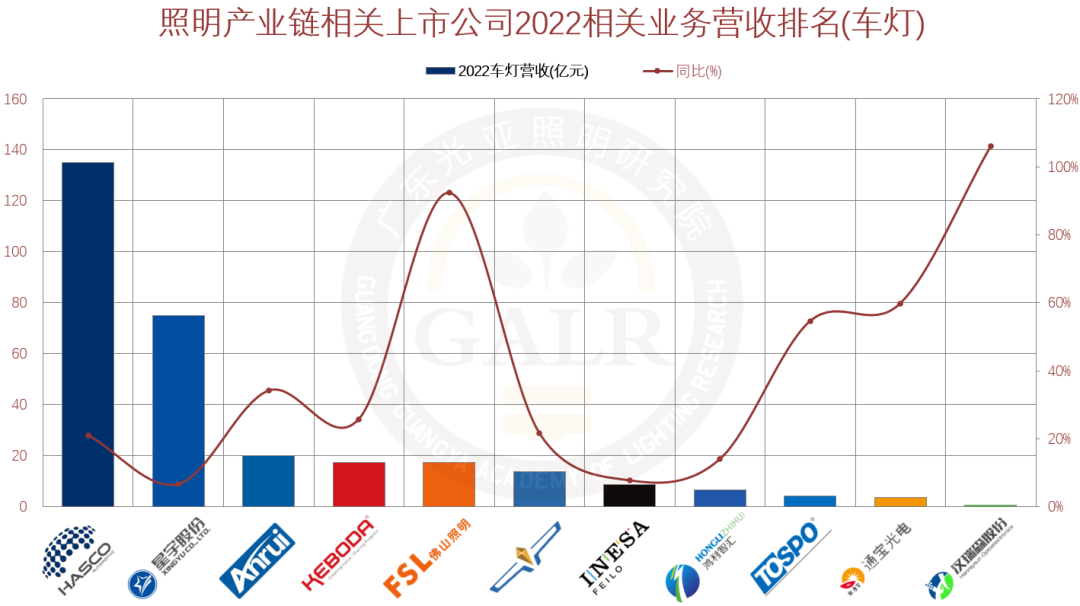

车灯业务排名(共9家):

与通用照明板块低迷的态势迥异,在如火如荼的新能源汽车产业风口加持之下,车灯相关业务取得了显著增长。9家A股上市公司的车灯业务营收总额达到历史新高299亿元,100%的公司录得同比增长,平均增长高达30.90%;平均毛利率21.08%,比2021年提升了1.4个百分点。

02封装板块

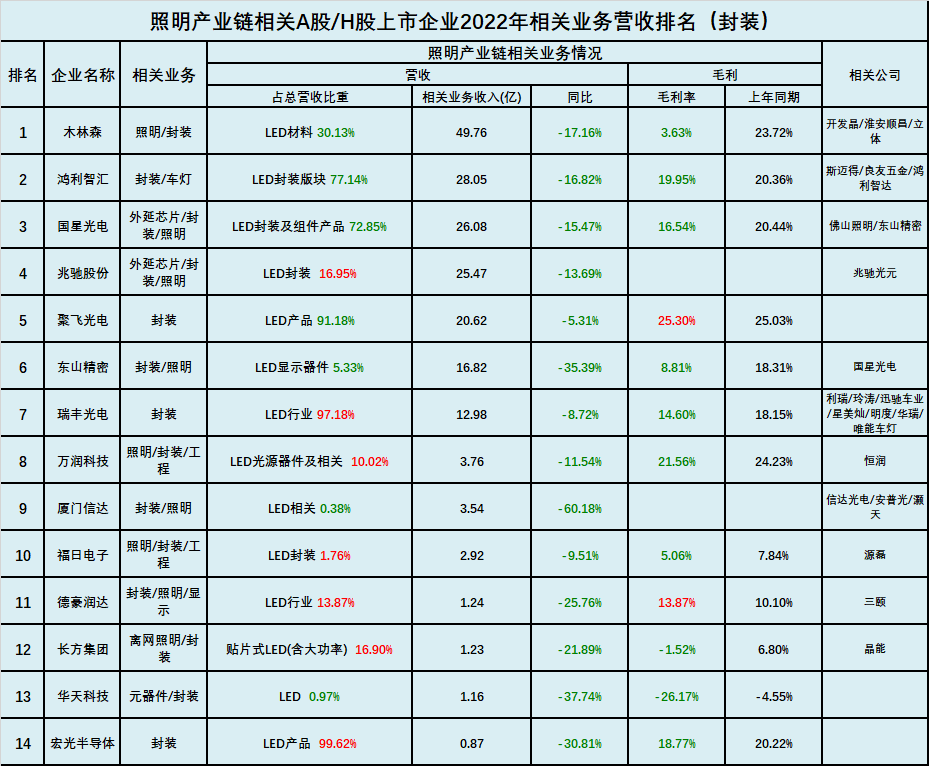

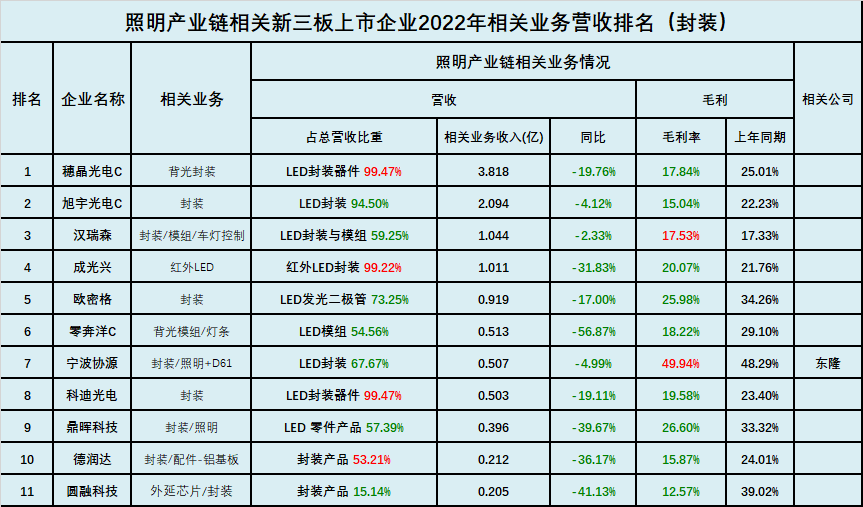

封装业务情况:

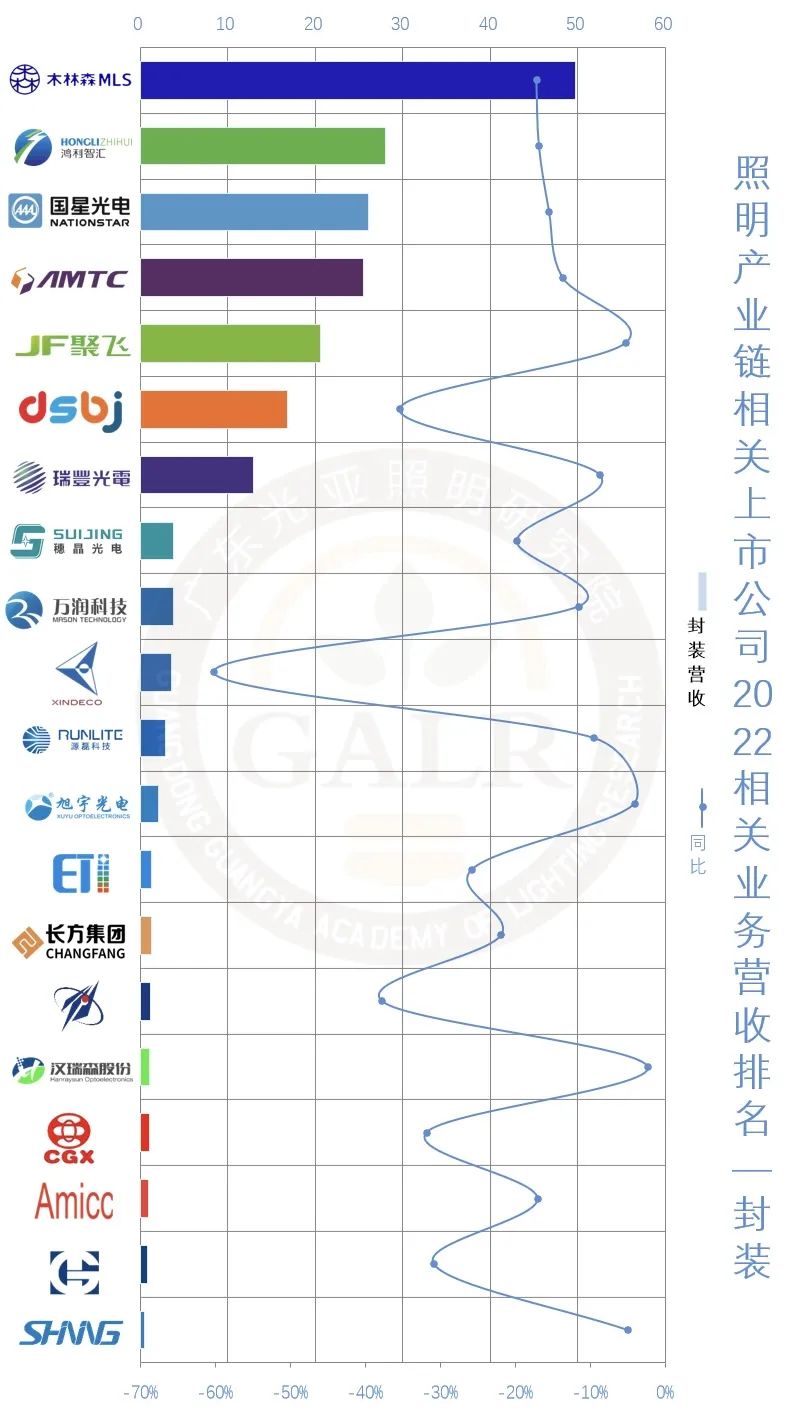

25家封装上市企业2022年可谓“全军覆没”,100%负增长,平均下滑幅度23.32%,其中76%的企业两位数下滑,体现出2022年下游应用端全面低迷的需求形势;而毛利率方面,25家平均毛利率为15.64%,同比大降近6.5个百分点,利润空间被上游通胀下游通缩压榨殆尽。

封装业务总排名(前20家):

封装业务前20家上市公司,其2022年营收规模合计为204亿元,平均下降22.10%。从目前的产业格局来看,木林森一骑绝尘,“战国七雄”逐鹿中原的格局依旧,若东山精密出让封装业务给国星光电这一并购案顺利达成,这一稳定了多年的产业格局将会发生变化。

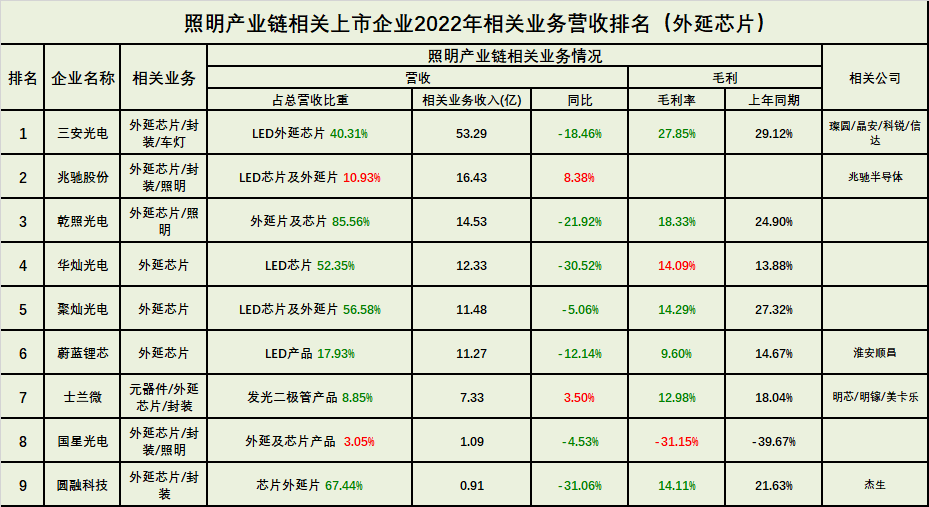

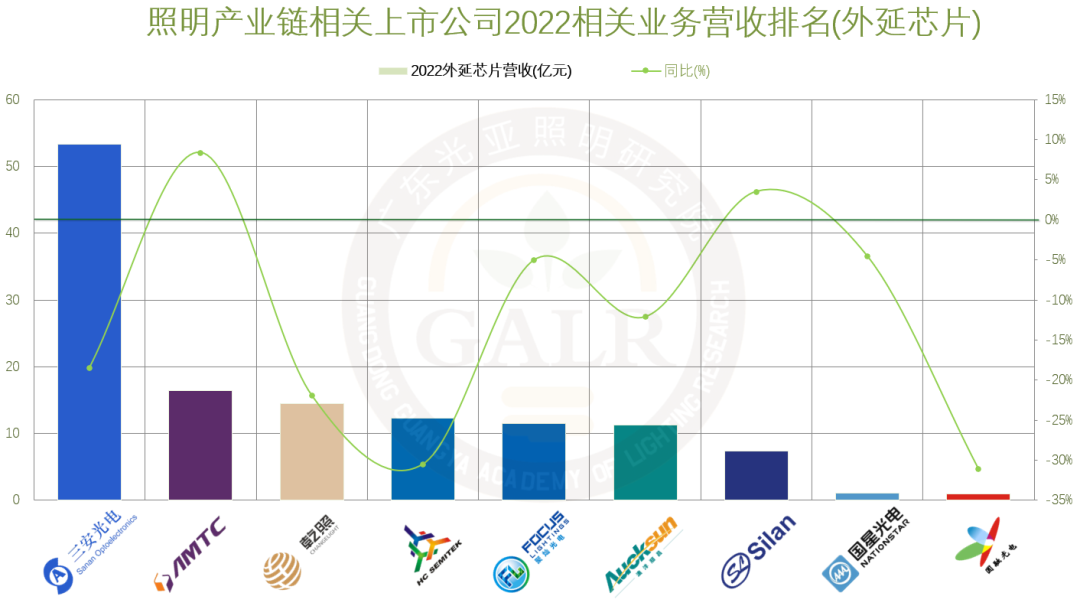

03外延芯片板块

外延芯片业务情况:

9家上市公司的外延芯片业务总营收为129亿元,占整个中国LED外延芯片产业规模的逾九成,体现了产能和资本的高度集约。但受到中下游需求低迷拖累,仅兆驰和士兰同比增长,近八成企业同比下降,平均降幅为12.42%;9家平均毛利率仅为10.01%,下降了3.7个百分点。

外延芯片业务总排名(共9家):

在本已高度集约的产业格局下,兆驰从2017年的横空出世到现今的屈居次席让此前的“BIG5”格局变为“六天王”格局。

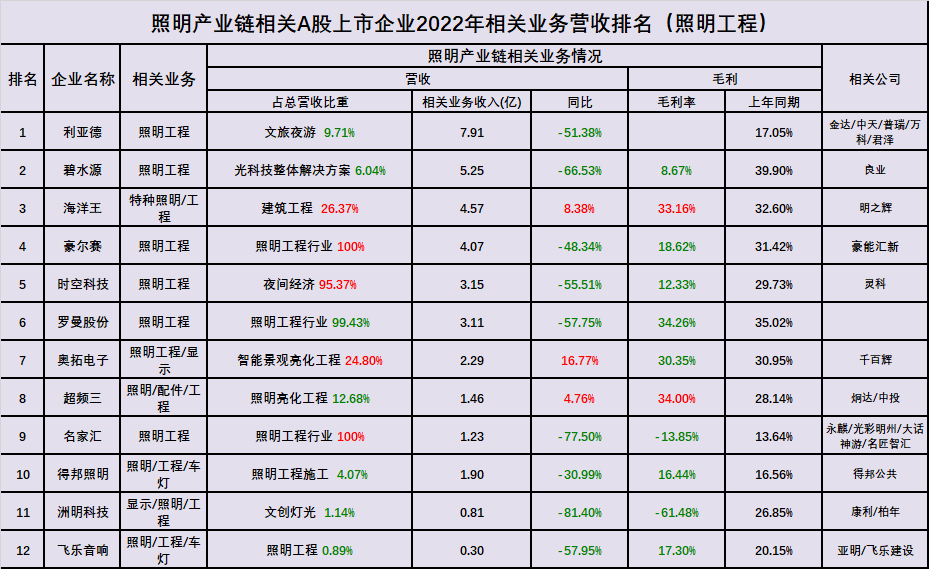

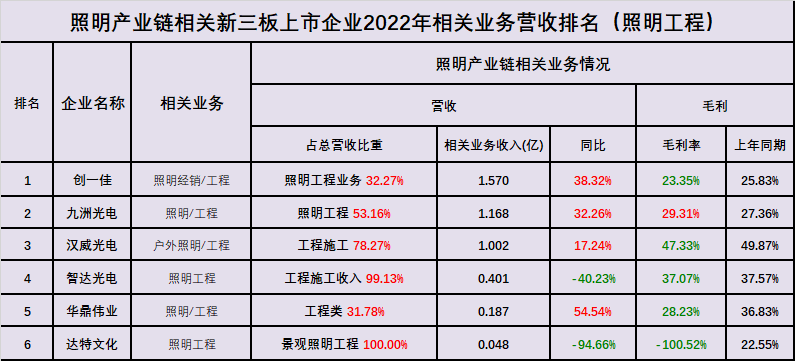

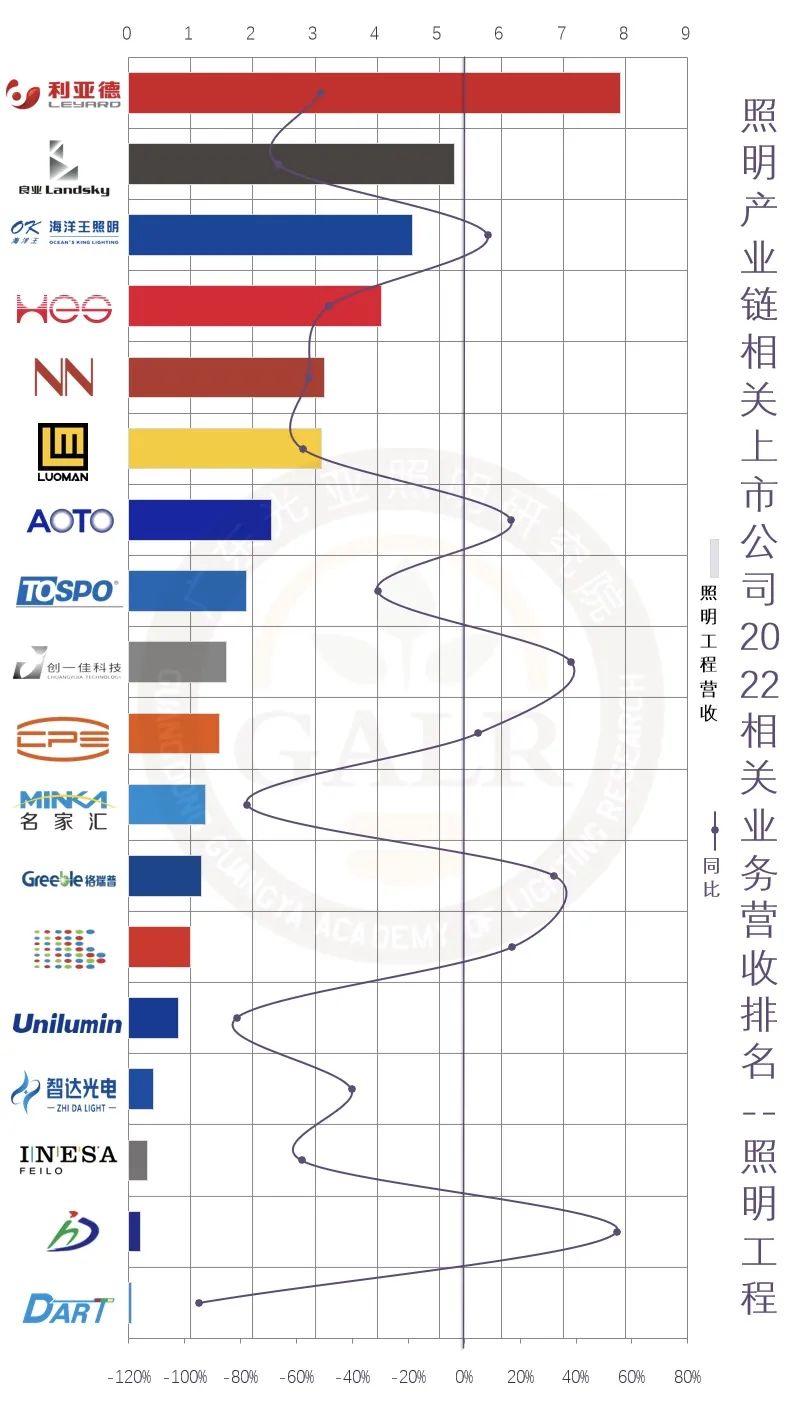

04照明工程板块

照明工程业务情况:

*其中飞乐音响照明工程相关业务营收为半年数据。

2022年,全国范围疫情反复不仅带来更多人流、物流、现金流上的各种看得见的影响,更深远的影响在于预期和信心都遭受沉重打击。城市景观照明工程市场因此再度迎来低潮,疫情导致文旅项目中止,工程施工延迟,项目验收停滞以及市场开拓受阻,超高建筑禁令和能耗双控所带来的节电压力也在不同程度上限制了其发展。

因此,18家上市公司照明工程业务2022年总营收仅为40亿元,而2021年这个数字为70亿元,特别是疫情到来和政策下达前的2019年更是达到了近100亿元。40亿元的总营收仅占全年整个照明工程市场规模的11.5%,后疫情时代,大型的全城性亮化项目将难觅其踪,而文旅夜游、商业地产、智慧城市等项目取而代之成为主流,同时项目碎片化定制化趋势更为显著,对相关厂商的设计、执行、服务、供应链整合等能力有着更高的要求,业务也趋于分散。18家现存照明工程板块上市公司中,有2/3的企业业绩下滑,更有半数企业营收腰斩;平均毛利率仅为11.45%,同比大降17.6个百分点。

照明工程业务总排名(共18家):

05配套板块

照明配套业务情况:

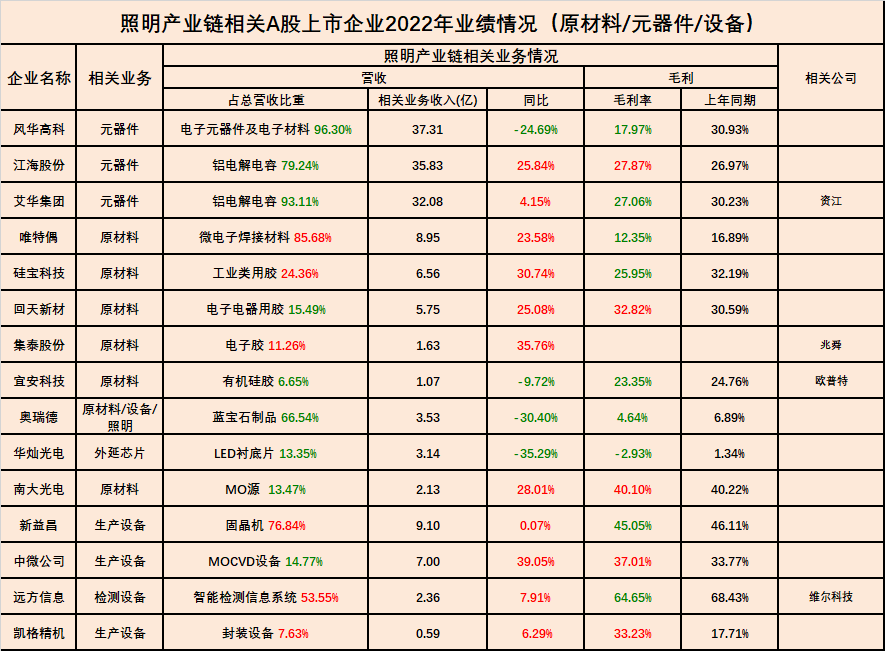

配套板块中,与产业链下游需求密切相关的电源、配件、元器件等领域表现自然是相对低迷,特别是2021年炙手可热的驱动IC可谓是冲高回落,而控制类企业在智能化需求的助推下业绩相对较好;更靠产业链上游的原材料和设备等领域,企业的日子则好过的多,一个是越往上游产业集中度越高,产业准入门槛也高;另一个就是目前产业链上下游利润率分化的格局,在全球疫情、贸易壁垒、地缘冲突不断扰乱供应链的情形下,下游本就微薄的利润都用来对冲上游涨价,生存空间一再被压缩。从“赚辛苦钱“到“辛苦不赚钱”后,企业不再有动力继续投入招徕贤才、研发创新、扩大规模,这样形成恶性循环,不利于行业健康可持续发展。

电源/控制总排名(共12家):

电源/控制板块的12家企业,营收和毛利率整体上有小幅提升。

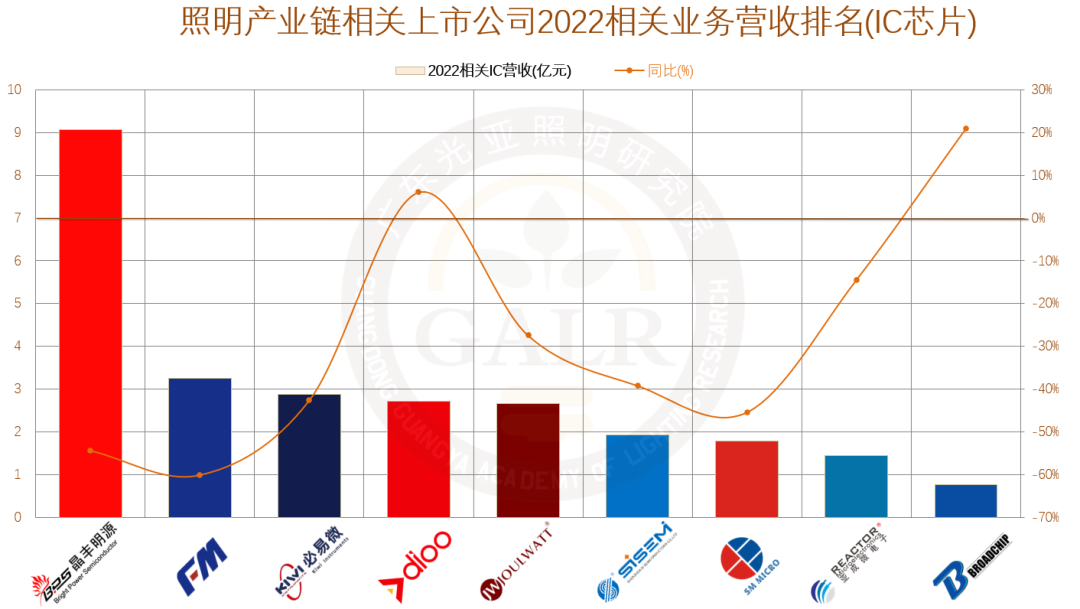

驱动IC总排名(共9家):

驱动IC板块的9家上市公司,2022年营收平均下滑28.47%,平均毛利率为29.61%,同比下滑17.6个百分点。这是谁都逃不过的周期使然。

未完待续,后续将带来研发篇、效率篇、整体篇等,敬请期待。

本文作者

温其东 光亚照明研究院常务副院长兼首席研究员

关于广东光亚照明研究院

广东光亚照明研究院成立于2010年,是专业从事照明行业服务活动的非营利性社会组织,是照明行业第三方独立研究机构。研究院正在成为照明产业研究和行业服务的权威综合性平台,将为整个照明行业价值链各方提供其需求的全方位以及定制化服务。

研究院主要工作包括:

产业研究:定期发布产业调研、数据分析、行业动态、市场预测、技术趋势、资本运作等相关内容的研究报告;

行业咨询:承接政府、企业、机构提出的相关课题并提供定制化服务,包括政府的产业规划,企业的发展战略,机构的产业咨询等。

活动组织:也将提供会议沙龙、人才交流、教育培训、标准认证、市场考察等行业活动的服务。

研究院院长为光亚集团董事长潘文波博士。